Pias Caminos Inversión

Contrata un PIAS de gran rentabilidad.Siempre. Pase lo que pase.

Pias Caminos

Inversión

El Plan Individual de Ahorro Sistemático (PIAS) Caminos Inversión se configura como un seguro de vida individual en el que asumes el riesgo financiero de la inversión de las primas que abonas al mismo. Ello se traduce en que no existe un importe de prestación garantizado sino que este será el resultado de la rentabilidad que, a lo largo del periodo de ahorro, se obtenga por la inversión de las primas.

Otorga toda la flexibilidad, incorporando importantes ventajas fiscales si se cobra como renta vitalicia.

Contrata con Mutualidad Caminos

Llega la tranquilidad a tu futuro. Si quieres un plan de ahorro con Mutualidad Caminos, contactaremos contigo.

Comenzar a ahorrar de forma sistemática

Aportaciones libres, con máximo de 8.000 €/año

Ventajas fiscales en el cobro

Información General

¿Que son los PIAS?

Son instrumentos de previsión y ahorro concebidos para obtener, en el largo plazo, unos ingresos complementarios a los de las pensiones públicas del Estado.

Se articulan como seguros de vida, en los que ha de coincidir el contratante, el asegurado y el beneficiario. Por lo tanto, únicamente pueden contratarse en entidades aseguradoras.

Dirigido a personas que quieran ahorrar a largo plazo con el objetivo de obtener ingresos complementarios de forma mensual a la hora de la jubilación.

Con nuestros PIAS, pensamos en las pensiones de los ingenieros de Caminos.

Dentro de las características más relevantes, están:

- Un asegurado puede tener varios Planes Individuales de Ahorro Sistemático, funcionando todos ellos de manera independiente, debiendo respetar los límites de aportación en su totalidad.

- Un asegurado puede cambiar de un PIAS a otro sin repercusión fiscal o gasto alguno.

- En caso de fallecimiento, previamente al cobro, los PIAS permiten garantizar a los beneficiarios designados la percepción de los fondos constituidos.

- Los PIAS pueden tener en póliza mecanismos para el cobro de la prestación por los beneficiarios designados, cubriéndose la contingencia de un pronto fallecimiento al iniciarse la renta vitalicia.

Importe y periodicidad de las primas

El asegurado decide libremente la cuantía y periodicidad de las primas anuales, no siendo necesario definir ningún plan de pago.

El límite máximo anual que se puede abonar en concepto de primas (tanto ordinarias como extraordinarias) a este tipo de contratos será de 8.000€, y dicho límite es independiente de los límites de aportaciones a sistemas de previsión social. Asimismo, el importe total de las primas acumuladas en estos contratos de seguro no podrá superar la cuantía total de 240.000€ por contribuyente.

La primera prima satisfecha deberá tener una antigüedad superior a cinco años en el momento de la constitución de la renta vitalicia.

Política de inversión y prestación

El tomador asume el riesgo de la inversión.

La inversión de las provisiones constituidas con las primas abonadas y los rendimientos obtenidos tras deducir el coste de la cobertura de fallecimiento y los gastos, se realiza sobre la base de la siguiente política de inversión:

Se invertirán en activos nominados en euros, principalmente de renta fija pública o privada. La inversión en activos de renta variable oscilará entorno al 25% del patrimonio con unas bandas de oscilación (en términos de máxima y mínima exposición en renta variable) de 10 puntos en función de las circunstancias del mercado, y sin perjuicio de reducir por debajo del mínimo e incluso dejar en el 0% la inversión en renta variable si las circunstancias del mercado bursátil lo aconsejaran a juicio de la MUTUALIDAD. La tesorería se mantendrá en depósitos a la vista o activos del mercado monetario. La inversión podrá hacerse directamente en activos cotizados o en Instituciones de Inversión Colectiva.

En la fecha que indique el Asegurado como fecha de cobro de la prestación, la MUTUALIDAD procederá a la liquidación de los activos en los que estuvieran invertidas las primas y aportaciones extraordinarias en orden a cuantificar el Fondo Total Acumulado. El importe de la renta vitalicia asegurada vendrá condicionado por la cuantificación de dicho Fondo en el momento de la constitución de la misma y por la modalidad de renta que elija el Beneficiario de entre aquéllas que tenga vigentes la MUTUALIDAD en ese momento.

Cobertura por fallecimiento

En caso de fallecimiento del Asegurado en el Periodo de Ahorro, es decir, mientras está pagando primas, el beneficiario o los beneficiarios designados en la póliza recibirán el valor liquidativo de los activos en los que estuvieran invertidas aquellas primas y aportaciones, más un capital adicional asegurado de 3.000 € (600€ cuando el Asegurado en la fecha de suscripción del PIAS tenga más de 65 años de edad).

Rescate

El Asegurado, mediante la oportuna solicitud por escrito dirigida a la MUTUALIDAD, podrá ejercer el derecho de rescate total y parcial en cualquier momento una vez transcurrido el primer año de vigencia de la póliza. En ambos supuestos, el Asegurado asumirá las consecuencias fiscales que se derivan de su decisión, conforme a lo previsto en la Ley 35/2006 del IRPF.

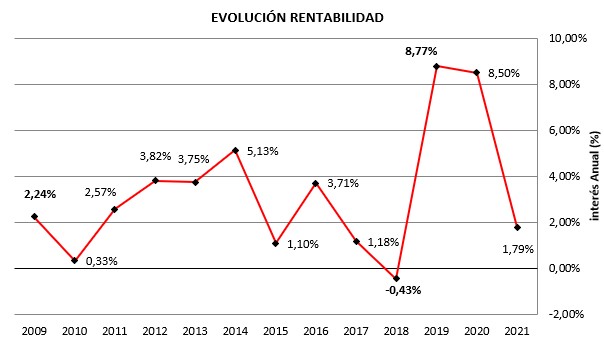

Rentabilidad Histórica

Gráfico descriptivo de la evolución del interés técnico desde 2010:

Fiscalidad

Fiscalidad aplicable a las aportaciones:

Las aportaciones al Sistema de Ahorro Sistemático no reducirán la Base Imponible del IRPF.

Fiscalidad de las prestaciones de un PIAS:

Las ventajas fiscales se generan en el momento de la prestación en caso de cobrar el PIAS como renta vitalicia y siempre que se mantenga la inversión un mínimo de cinco años, y son las siguientes:

-

Las rentabilidades obtenidas están exentas de tributación.

-

Los ingresos por la renta vitalicia tributan en el IRPF como rendimiento de capital mobiliario con importantes reducciones en función de la edad con la que se comience el cobro.

Descarga de Documentos

Productos Relacionados

PIAS Caminos Asegurado

Ahorro a largo plazo con las mejores ventajas fiscales. El asegurado tiene derecho a percibir un importe de prestación asegurada, siempre que cumpla con el plan de financiación de las primas anuales.

MÁS INFORMACIÓN